- Превращаем Сбережения в Золото: Полное Руководство по Выгодным Инвестициям

- Оценка Ваших Финансовых Целей и Риск-Аппетита

- Основные Инструменты Инвестирования

- Банковские Депозиты

- Облигации

- Акции

- Инвестиционные Фонды (ПИФы, ETF)

- Недвижимость

- Драгоценные Металлы

- Стратегии Инвестирования

- Практические Советы для Начинающих Инвесторов

- Налогообложение Инвестиций

- Индивидуальный Инвестиционный Счет (ИИС)

- Риски и Предостережения

Превращаем Сбережения в Золото: Полное Руководство по Выгодным Инвестициям

Приветствую, друзья! Сегодня мы поговорим о том, как заставить ваши с трудом заработанные деньги работать на вас. Мы все хотим, чтобы наши сбережения не просто лежали мертвым грузом, а приносили ощутимый доход. Но куда же вложить деньги, чтобы не прогореть и получить максимальную выгоду? Этот вопрос мучает многих, и мы постараемся на него ответить.

Мы все знаем, что инфляция неумолимо съедает наши сбережения, если они просто лежат под матрасом или на накопительном счете с минимальным процентом. Поэтому инвестиции – это не роскошь, а необходимость. Но, прежде чем бросаться в омут с головой, важно разобраться в различных вариантах и выбрать те, которые соответствуют вашим целям, риск-аппетиту и временному горизонту.

Оценка Ваших Финансовых Целей и Риск-Аппетита

Прежде чем мы начнем рассматривать конкретные варианты инвестиций, давайте разберемся с вашими личными финансовыми целями. Что вы хотите достичь с помощью инвестиций? Накопить на пенсию? Купить квартиру? Оплатить образование детям? Ответы на эти вопросы помогут вам определить временной горизонт инвестиций и необходимый уровень доходности.

Не менее важно оценить свой риск-аппетит. Готовы ли вы к тому, что ваши инвестиции могут временно упасть в цене ради потенциально более высокой доходности? Или вы предпочитаете более консервативные варианты, которые обеспечивают стабильный, но меньший доход? Важно быть честным с собой, чтобы избежать стресса и разочарований в будущем.

Основные Инструменты Инвестирования

Существует множество различных инструментов инвестирования, каждый из которых имеет свои плюсы и минусы. Давайте рассмотрим основные из них:

Банковские Депозиты

Это самый простой и консервативный способ вложения денег. Плюсы: надежность, гарантированный доход (в пределах застрахованной суммы), простота оформления. Минусы: низкая доходность, которая часто не покрывает инфляцию.

Облигации

Облигации – это долговые ценные бумаги, которые выпускаются государством или компаниями. Плюсы: более высокая доходность, чем у депозитов, относительно низкий риск (особенно у государственных облигаций). Минусы: доходность фиксирована и может быть ниже, чем у других инвестиционных инструментов, есть риск дефолта эмитента (особенно у корпоративных облигаций).

Акции

Акции – это ценные бумаги, которые дают право на долю в компании. Плюсы: потенциально высокая доходность, возможность получения дивидендов. Минусы: высокий риск, цена акций может сильно колебаться, требует знаний и опыта для выбора перспективных компаний.

Инвестиционные Фонды (ПИФы, ETF)

Инвестиционные фонды – это портфели ценных бумаг, которыми управляют профессиональные управляющие. Плюсы: диверсификация (снижение риска), профессиональное управление, доступность для начинающих инвесторов. Минусы: комиссия за управление, доходность может быть ниже, чем у самостоятельного инвестирования.

Недвижимость

Недвижимость – это материальный актив, который можно сдавать в аренду или перепродать с прибылью. Плюсы: стабильный доход от аренды, возможность роста стоимости, защита от инфляции. Минусы: высокие затраты на приобретение и содержание, низкая ликвидность (сложно быстро продать), требует времени и усилий для управления.

Драгоценные Металлы

Золото, серебро, платина – это активы-убежища, которые обычно растут в цене во время экономических кризисов. Плюсы: защита от инфляции, диверсификация портфеля. Минусы: доходность может быть нестабильной, требует затрат на хранение.

«Инвестиции в знание всегда дают наибольшую прибыль.» ─ Бенджамин Франклин

Стратегии Инвестирования

Выбор стратегии инвестирования зависит от ваших финансовых целей, риск-аппетита и временного горизонта. Вот несколько популярных стратегий:

- Долгосрочное инвестирование: покупка активов на длительный срок (5 лет и более) с целью получения максимальной доходности.

- Диверсификация: распределение инвестиций между различными активами для снижения риска.

- Стоимостное инвестирование: покупка недооцененных активов с потенциалом роста.

- Дивидендное инвестирование: покупка акций компаний, выплачивающих стабильные дивиденды.

- Активное управление: постоянный мониторинг рынка и перебалансировка портфеля для получения максимальной доходности.

- Пассивное управление: покупка индексных фондов (ETF), которые повторяют динамику рынка.

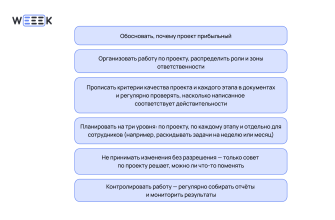

Практические Советы для Начинающих Инвесторов

Если вы только начинаете свой путь в мире инвестиций, вот несколько советов, которые помогут вам избежать ошибок и добиться успеха:

- Начните с малого: не вкладывайте все свои сбережения сразу.

- Изучите основы финансовой грамотности: читайте книги, статьи, посещайте семинары.

- Составьте финансовый план: определите свои цели, риск-аппетит и временной горизонт.

- Диверсифицируйте свой портфель: не кладите все яйца в одну корзину.

- Регулярно инвестируйте: даже небольшие суммы, вложенные регулярно, могут принести значительный доход в долгосрочной перспективе.

- Не поддавайтесь панике: не продавайте активы во время рыночных спадов.

- Обратитесь к финансовому консультанту: если вам нужна помощь в выборе стратегии инвестирования.

Налогообложение Инвестиций

Важно помнить, что доход от инвестиций облагается налогом. В России ставка налога на доходы физических лиц (НДФЛ) составляет 13% для резидентов и 30% для нерезидентов. Существуют различные льготы и вычеты, которые могут снизить налоговую базу. Например, можно воспользоваться инвестиционным налоговым вычетом при открытии индивидуального инвестиционного счета (ИИС).

Индивидуальный Инвестиционный Счет (ИИС)

ИИС – это специальный счет, который позволяет инвесторам получать налоговые льготы. Существует два типа ИИС: тип А (вычет на взнос) и тип Б (вычет на доход). Тип А позволяет вернуть до 52 000 рублей в год с уплаченного НДФЛ, а тип Б освобождает от уплаты налога на доход, полученный от инвестиций.

Риски и Предостережения

Инвестиции всегда связаны с риском. Важно понимать, что вы можете потерять часть или даже все свои деньги. Поэтому не инвестируйте деньги, которые вы не можете позволить себе потерять. Будьте осторожны с обещаниями высокой доходности и избегайте сомнительных проектов. Проверяйте информацию и не доверяйте непроверенным источникам.

Инвестирование – это важный инструмент для достижения финансовых целей и обеспечения финансовой независимости. Но это также требует знаний, опыта и дисциплины. Мы надеемся, что эта статья помогла вам разобраться в основных принципах инвестирования и выбрать подходящие варианты для ваших сбережений. Помните, что успех в инвестициях – это результат долгосрочной работы и постоянного обучения.

Подробнее

| Куда вложить деньги | Инвестиции для начинающих | Как сохранить сбережения | Выгодные инвестиции | Инвестиционный портфель |

|---|---|---|---|---|

| Куда инвестировать в 2024 | Как выбрать акции | Инвестиции в облигации | Что такое ИИС | Финансовая грамотность |