- Как рассчитать переплату по займу: Полное руководство с примерами

- Что такое переплата по займу и почему она так важна?

- Факторы, влияющие на переплату по займу

- Методы расчета переплаты по займу

- Ручной расчет

- Онлайн-калькуляторы

- Таблицы Excel

- Примеры расчета переплаты по займу

- Как уменьшить переплату по займу

- Важные нюансы, о которых стоит помнить

Как рассчитать переплату по займу: Полное руководство с примерами

Мы все иногда оказываемся в ситуациях, когда срочно нужны деньги. И тогда займы кажутся самым простым и быстрым решением. Но прежде чем подписать договор, очень важно понимать, сколько же в итоге придется заплатить сверх взятой суммы. Ведь переплата по займу может оказаться довольно существенной и существенно повлиять на наш бюджет.

В этой статье мы подробно разберем, как самостоятельно рассчитать переплату по займу, какие факторы на нее влияют и как избежать неприятных сюрпризов. Наша задача – вооружить вас знаниями, которые помогут принимать взвешенные финансовые решения.

Что такое переплата по займу и почему она так важна?

Переплата по займу – это разница между суммой, которую мы возвращаем кредитору, и суммой, которую мы изначально получили в займ. Эта разница складывается из процентов, комиссий и других платежей, предусмотренных договором. Понимание размера переплаты критически важно, потому что именно она показывает реальную стоимость займа.

Представьте ситуацию: вам предлагают заем под, казалось бы, небольшой процент. Но при ближайшем рассмотрении выясняется, что есть скрытые комиссии, страховка и другие платежи, которые значительно увеличивают общую переплату. Без предварительного расчета легко попасть в ловушку и переплатить значительную сумму.

Факторы, влияющие на переплату по займу

На размер переплаты по займу влияет несколько ключевых факторов. Рассмотрим их подробнее:

- Процентная ставка: Это, пожалуй, самый очевидный фактор. Чем выше процентная ставка, тем больше будет переплата. Важно обращать внимание не только на номинальную ставку, но и на эффективную процентную ставку, которая учитывает все дополнительные платежи.

- Срок займа: Чем дольше срок займа, тем больше времени начисляются проценты, и, соответственно, тем больше будет переплата. Короткий срок займа, как правило, означает меньшую переплату, но и более высокие ежемесячные платежи.

- Вид платежей: Существует два основных вида платежей по займу: аннуитетные и дифференцированные. При аннуитетных платежах ежемесячная сумма остается неизменной на протяжении всего срока займа. При дифференцированных платежах сумма основного долга выплачивается равными частями, а проценты начисляются на остаток долга. В начале срока займа дифференцированные платежи больше, чем аннуитетные, но общая переплата по такому займу обычно меньше.

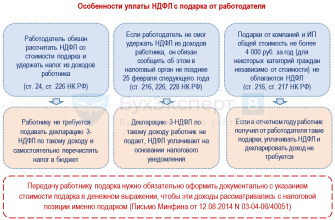

- Комиссии и дополнительные платежи: Некоторые кредиторы взимают комиссии за выдачу займа, обслуживание счета, досрочное погашение и другие операции. Все эти платежи увеличивают общую переплату.

- Страховка: Часто при оформлении займа предлагают оформить страховку. Стоимость страховки также увеличивает переплату. Важно внимательно изучить условия страхования и решить, действительно ли она вам необходима.

Методы расчета переплаты по займу

Существует несколько способов рассчитать переплату по займу. Рассмотрим самые распространенные:

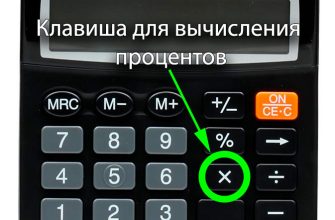

Ручной расчет

Ручной расчет – самый трудоемкий, но и самый точный способ. Он требует знания формул и умения работать с таблицами. Для аннуитетных платежей используется следующая формула:

Ежемесячный платеж = (Сумма займа * Процентная ставка / 12) / (1 ー (1 + Процентная ставка / 12) ^ (-Срок займа в месяцах))

Для дифференцированных платежей расчет немного проще:

Ежемесячный платеж = Сумма основного долга / Срок займа в месяцах + Процентная ставка * Остаток долга

Рассчитав ежемесячные платежи, можно умножить их на количество месяцев и вычесть из полученной суммы сумму займа. Результат – переплата.

Однако, ручной расчет требует времени и внимательности. Гораздо проще воспользоваться онлайн-калькуляторами или таблицами Excel.

Онлайн-калькуляторы

В интернете существует множество онлайн-калькуляторов, которые позволяют быстро и легко рассчитать переплату по займу. Достаточно ввести сумму займа, процентную ставку, срок займа и вид платежей, и калькулятор выдаст результат. Такие калькуляторы удобны и просты в использовании, но важно выбирать проверенные и надежные ресурсы.

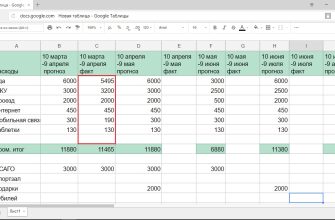

Таблицы Excel

Таблицы Excel – еще один удобный инструмент для расчета переплаты по займу. Можно создать таблицу с колонками для месяца, остатка долга, платежа по основному долгу, платежа по процентам и общей суммы платежа. Вводя данные в таблицу, можно автоматически рассчитывать переплату и видеть, как меняется остаток долга с течением времени.

Примеры расчета переплаты по займу

Рассмотрим несколько примеров, чтобы лучше понять, как рассчитывается переплата по займу.

Пример 1: Аннуитетный платеж

Допустим, мы берем заем в размере 100 000 рублей под 15% годовых на срок 12 месяцев с аннуитетными платежами.

Используя формулу, получаем ежемесячный платеж:

Ежемесячный платеж = (100 000 * 0.15 / 12) / (1 ー (1 + 0.15 / 12) ^ (-12)) = 9025.89 рублей

Общая сумма выплат составит 9025.89 * 12 = 108 310.68 рублей.

Переплата по займу составит 108 310.68 ⸺ 100 000 = 8310.68 рублей.

Пример 2: Дифференцированный платеж

Допустим, мы берем заем в размере 100 000 рублей под 15% годовых на срок 12 месяцев с дифференцированными платежами.

Ежемесячный платеж по основному долгу составит 100 000 / 12 = 8333.33 рублей.

Проценты начисляются на остаток долга. В первый месяц проценты составят 100 000 * 0.15 / 12 = 1250 рублей. Общий платеж в первый месяц составит 8333.33 + 1250 = 9583.33 рубля.

Во второй месяц проценты составят (100 000 ⸺ 8333.33) * 0.15 / 12 = 1145.83 рубля. Общий платеж во второй месяц составит 8333.33 + 1145.83 = 9479.16 рубля.

И так далее. В конце срока займа проценты будут минимальными, а общий платеж приблизится к сумме основного долга.

Общая переплата по такому займу составит около 7916.67 рублей (точную сумму можно рассчитать только построив таблицу Excel).

«Сложные проценты — это восьмое чудо света. Тот, кто понимает их, зарабатывает их, тот, кто не понимает, платит их.» ⸺ Альберт Эйнштейн

Как уменьшить переплату по займу

Существует несколько способов уменьшить переплату по займу:

- Выбирайте займ с наименьшей процентной ставкой: Сравнивайте предложения разных кредиторов и выбирайте самое выгодное.

- Сокращайте срок займа: Чем короче срок займа, тем меньше будет переплата.

- Вносите досрочные платежи: Досрочное погашение уменьшает основной долг, а значит, уменьшает и сумму процентов, начисляемых на остаток.

- Избегайте комиссий и дополнительных платежей: Внимательно читайте договор и отказывайтесь от ненужных услуг.

- Тщательно планируйте свой бюджет: Убедитесь, что сможете вовремя вносить платежи по займу, чтобы избежать штрафов и пеней.

Важные нюансы, о которых стоит помнить

При оформлении займа важно обращать внимание не только на процентную ставку и размер переплаты, но и на другие нюансы:

- Внимательно читайте договор: Убедитесь, что понимаете все условия займа, включая штрафы за просрочку платежей, возможность досрочного погашения и другие важные детали.

- Проверяйте репутацию кредитора: Узнайте, как долго кредитор работает на рынке, какие отзывы о нем оставляют другие клиенты.

- Не берите займ, если не уверены, что сможете его вернуть: Оцените свои финансовые возможности и убедитесь, что сможете вовремя вносить платежи по займу.

Расчет переплаты по займу – важный шаг при принятии решения о займе. Понимание того, сколько в итоге придется заплатить сверх взятой суммы, поможет избежать неприятных сюрпризов и принимать взвешенные финансовые решения. Вооружившись знаниями, полученными из этой статьи, мы надеемся, что вы сможете выбрать самый выгодный и подходящий для вас вариант займа.

Подробнее

| LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос | LSI Запрос |

|---|---|---|---|---|

| Как рассчитать проценты по займу | Формула расчета переплаты по кредиту | Способы уменьшить переплату по займу | Калькулятор переплаты по займу онлайн | Что такое эффективная процентная ставка |

| Аннуитетные и дифференцированные платежи | Как досрочно погасить заем | Скрытые комиссии по займу | Страховка при оформлении займа | Финансовая грамотность при займах |